Qatar anuncia sorpresivamente su separación de la OPEP hacia finales de 2018, luego de haber formado parte desde 1961, dando como excusa su modesta producción de crudo de alrededor de 620.000 BPD. En realidad la motivación derivaba de dos vertientes fundamentales; una sustentaba en diferencias político-religiosas con sus pares del golfo y otra en el apuntalamiento de su ingente y aun creciente producción de gas y masificación de su volumen de exportación de LNG.

Qatar es hoy líder mundial en el campo del LNG, produciendo alrededor de 80 MMMT por año, equivalente a unos 11.600 MMPCD de gas (2 MMBOED) y previendo una sustancial expansión hacia 126 MMMT por año durante los próximos 2 años. En términos de paridad, esta significativa producción supera los 3.200.000 BOED para un consolidado de cerca de 4.000.000 BPD de producción de líquidos equivalentes al añadir su producción actual de crudo. Qatar aun en medio del conflicto actual ha sido capaz de elevar su nivel de exportación a Mayo’2020 hacia un pico de 7 meses.

Mientras los 13 miembros de la OPEP se sumergen en recortes, la posición actual de Qatar lo libera, a la par de permitirle consolidarse como suplidor confiable de LNG; un bien en sostenido crecimiento en las economías globales desde su inserción en los 60 y particularmente en las asiáticas; Japón, Korea y China.

GAS COSTA AFUERA

Hemos sostenido la importancia estratégica de nuestros activos Costa Afuera. Lo que siempre hemos criticado a Rafael Ramírez, L. Vierma y E. del Pino fue el errado esquema de negocios, el pésimo manejo operativo, financiero y la criminal corrupción que allí se enquistaron. De haberse sabido negociar Costa Afuera, de haberse sabido plantear acuerdos de explotación y de haberse cristalizado en valor real las inversiones mil millonarias allí criminalmente malversadas, otro fuera hoy el destino de Venezuela y PDVSA. Las inversiones anunciadas entre 2007-2008 fueron ejecutadas hasta 2015 inclusive y superaron $15.000 millones que solo sirvieron para terminar hoy produciendo apenas unos 3.500 BPD y 500 MMPCD.

El proyecto gas-a-liquido (GTL) "Pearl" en Ras Laffan fue concebido como un proyecto compartido de producción (SPA) entre el estado de Qatar y Shell, donde esta ultima expuso el 100% del capital y se constituyó en operador. La misma Shell que opera campos vecinos en Trinidad y la misma Shell que compró intereses en Atlantic LNG en dicha isla, pero la misma Shell que junto a Exxon le dio la espalda a Venezuela en la participación en nuestros campos costa afuera.

El costo del desarrollo de "Pearl" fue inicialmente estimado en $7.300 millones (RT: 2007) aunque terminó siendo de $18.500 millones cuando se comisionó en 2012, incluyendo facilidades para manejo de 1.600 MMPCD de gas. En Venezuela, Costa Afuera luego de $15.000 millones dilapidados, apenas contribuye con una miserable producción, escombros, abandono y unos cuantos nuevos ricos diseminados por el mundo.

Los 1.600 MMPCD que maneja "Pearl" los producía solo PDVSA Gas Anaco entre 2003-2008 antes de la aparición de Costa Afuera. Hoy la producción Venezolana de gas roza 2.500 MMPCD, PDVSA Gas Anaco no supera 450 MMPCD y Costa Afuera permanece estancada desde 2015 entre 300 y 500 MMPCD, mientras se ventean a la atmosfera 1.500 MMPCD. Un verdadero crimen ejecutado contra nuestra nación.

La demanda de gas y mercados del LNG apuntan al alza y la competencia también. Pero regionalmente no existe competencia para nuestros campos Costa Afuera. Los activos de Trinidad yacen del lado deprimido en vías de agotamiento, marginales al lado de nuestras acumulaciones. De allí el interés de su gobierno en contar con nuestro gas. Vaca Muerta en Argentina es un proyecto que no compite en costo, ni volumen y menos Guyana con sus galopantes costos y activos en condiciones desventajosas [http://camiloarcaya.info/ambiente/einstein-millan-arcia-guyana-costa-afuera-un-callejon-sin-salida/]. La oportunidad esta clara para Venezuela. Negociar como lo han venido haciendo seria un grave error, pero acceder a suplir gas como esta planteado a Trinidad y peor aun, como estuvo planteado con Colombia seria un error aun mayor. La oportunidad que tendría un gobierno comprometido con Venezuela de ganar mercados, de ganar poder y "producir dependencia de otros a partir de nuestros recursos" es de dimensiones descomunales y nadie parece haberlo advertido.

CRUDO

En PDVSA la situación no mejora. Luego de un masivo gasto de sobre $1.000 millones entre reparación, insumos e importación de gasolinas, solo Cardón reporta; inéditamente por vía no oficial, estar produciendo alrededor de 30.000 BPD de gasolinas. En nuestra opinión dicha producción no ha podido ser estabilizada y en consecuencia el proceso aun es errático y por lo tanto la dependencia de la importación prevalecerá.

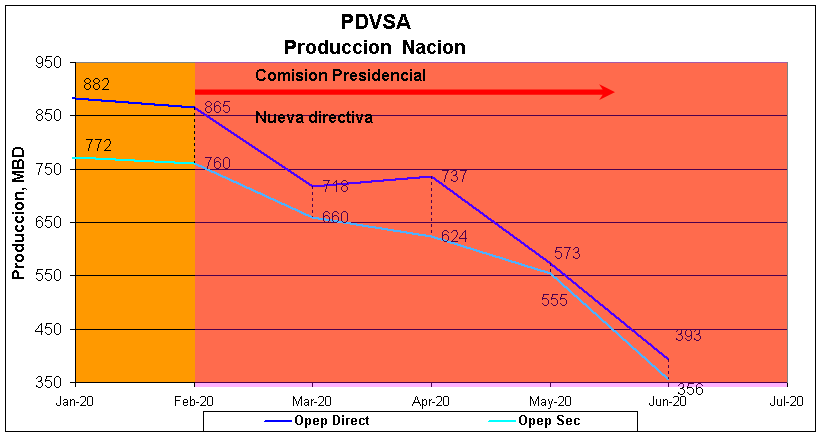

Luego de un deplorable mes de Junio donde la producción se abatió hacia 393/356 MBPD (OPEP directo/secundario), el derrumbe desde la instalación de la comisión presidencial hasta Junio’2020, acumula 472.000/404.000 BPD. PDVSA luego de 2008 no tiene merito que mostrar, habiendo pasado de producir 3.260.000 BPD al cierre de 2008 a 393.000 BPD al cierre de Junio, representando un desplome de 2.867.000 BPD; es decir 88% desde entonces.

¿QUE HACER?

Las acciones de la directiva para superar la perdida de volumetría apuntan a Lago y Norte de Monagas (NDM). Algunos analistas han propuesto voltear la cara a pozos del Lago de Maracaibo, pero ello no sería sencillo ni de reacción inmediata, ya que una elevada porción de dichas reservas depende de proyectos de recobro mejorado que han sido abandonados y han permanecido inactivos por largo periodo y por ende la respuesta dinámica del yacimiento demandaría igualmente periodos de tiempo considerables.

Depende además de una infraestructura desmantelada que exige grandes costos de reposición; particularmente en Lago. Depende del acceso a una necesaria logística hoy escasa o inexistente. Particularmente los pozos del Lago por su larga data requieren ser reevaluados mecánicamente en su integridad, proceder a abandonar aquellos pendientes por abandono adicionalmente a los nuevos por identificar. Emprender procesos de recobro mejorado en presencia de pozos comunicados sería equivalente a botar el dinero, siendo los únicos ganadores las empresas de servicio.

Otros proponen emprender el desarrollo de la formación regional "La Luna" bajo la misma modalidad del "shale oil" al ser esta "roca madre". Aseguran costos de producción de $28 por barril aun tratándose de Lago, cuando uno de los más prolíficos activos en tierra de los EEUU en Premian (Midland) reporta costos de equilibrio desde $36 hasta $47 recientemente, aunque un más elevado costo marginal. Fueron esos mismos costos los que hasta 2019 llevaron a la quiebra a 215 operadores en dicho país. Pasan por alto la cantidad de pozos esperando abandono, abandonados y/o suspendidos que pudiesen servir de vaso comunicante a catástrofes ambientales ante la descomunal fuerza que se desataría al intentar fracturar pozos "horizontalizados" a través de múltiples planos ortogonales indistintamente que tan bueno sea el sello "supra/Infra" adyacente de la formación. Catástrofe que acarrearía de inmediato todo tipo de sustancias toxicas y cancerigenas hacia acuíferos [https://rupturaorg.blogspot.com/2015/02/pdvsa-y-la-practica-del-fracking-en.html#!] superficiales; bien a través de la formación, a través de comunicación mecánica a lo largo del mismo pozo o bien entre pozos.

Todo lo anterior no descarta del todo la propuesta, pero en definitiva lo pondría en cola desfasándolo, ya que por ahora dicha propuesta apunta a encarecer nuestros costos, haciéndonos menos competitivos de frente a los países vecinos. Venezuela posee sobre 22.000 MMBbls de reservas probadas de C/L/M y sobre 26.000 MMBbls tipo P2, cuyos costos de producción manejada eficientemente debería ubicarse por debajo de los $10 por barril y eso hay que monetizarlo en lo inmediato.

PDVSA en la actualidad no dispone de capital necesario para respaldar macroproyectos; tampoco para mantener todas sus operaciones. No dispone de socios con bolsillo profundo que estén dispuestos en las actuales circunstancias-país y por lo tanto indefectiblemente va a verse forzada a negociar hacia fuera. Ello no necesariamente debe significar privatizar; simplemente negociar. Quizá existan algunos con "capitales comprometidos", que pudieran estar a la caza de oportunidades, pero nada sustancial, ni del tamaño de los retos que hoy acusa nuestra industria y tal que signifique un vuelco sustancial notorio en el "estatus quo". La tendencia actual se mantendrá durante 2020 y parte de H1’2021 a la espera de la evolución política interna de ese país.

Nuestra propuesta comienza por la restitución de la expropiación de las empresas de servicio. Asume por descontado la división de poderes entre MENPET-PDVSA y la apertura de canales entre el gobierno-AN. Presupone hacer una poda en PDVSA y expulsar la actual junta directiva. Rescatar el reconocimiento internacional, el respeto, la disciplina organizacional, operativa y financiera. Termina por cultivar y hacer crecer hacia fuera y hacia dentro la confianza en el sistema político-gubernamental; gobierno e instituciones.

No vamos a profundizar en detalles técnicos por esta vía. En resumen involucraría una ventana de 6 a 8 años desde un nivel base de 1 MMBD para estabilizar hacia una producción de 2.5 @ 3.0 MMBD con inversión asociada de $13.000 millones por ciclo, bajo una actividad constante durante los primeros 5 periodos de alrededor de 170 @ 175 T/A y una FFHH propia que deberá optimizarse de forma paulatina. No todos dichos T/A estarían bajo la mano de PDVSA.

El tipo de segregación y activo a desarrollar deberá apuntar a alejarse del control de la OPEP y sus eventuales recortes a la par apuntar a crear dependencia basada en la construcción de un polo regional de autonomía energética. Acá es donde entra en juego la simetría con Qatar y nuestros activos vírgenes de condensando, gas natural y asociado en tierra y Costa Afuera. A pesar del crecimiento de la oferta desde ME, Australia y quizá y en menor grado EEUU, la demanda de LNG continua hoy en expansión. A raíz del desplome en la actividad de los EEUU como consecuencia del acuerdo OPEP y luego como resultado de la pandemia, se espera una severa desaceleración de la producción de gas natural, donde los taladros activos dedicados a gas desde 2014 se han encogido en un 80% desde unos 370 hasta 77 recientemente. Se espera un fuerte deterioro en la producción de gas asociado de >5% anual. Se advierte un repunte de los precios del gas natural [https://www.cnbc.com/2020/07/05/warren-buffetts-berkshire-buys-dominion-energy-natural-gas-assets-in-10-billion-deal.html].

Hasta 2010 nuestra capacidad de refinación superaba los 3 MMBPD. Hoy se ubica en el entorno de 1.9 MMBD, aunque apenas utiliza entre un 10 @ 20%. Con la excepción de Canadá, EEUU y Brasil, el resto del continente ha mantenido o disminuido su capacidad instalada, mientras aumentan en la importación de crudos para suplirlas ante el agotamiento de su producción propia. Venezuela con ingentes reservas es la excepción. África, el continente vecino ha sostenido un crecimiento estable desde los 90, desde alrededor de 2 MMBD a 3.5 MMBD; sin embargo su población actual tiene una tasa [https://www.pewresearch.org/wp-content/uploads/2019/06/FT_19.06.17_WorldPopulation_Populiation-growth-Africa-projected-remain-strong.png] de crecimiento similar incluso a China.

PDVSA es un negocio y debe manejarse hacia adentro como tal; no como un partido político. Deberá reducir la exposición a costos y repensar la conveniencia de mantener el manejo de la actividad aguas debajo de manera de capitalizar dichas oportunidades. Nuestra industria deberá asegurar y optimizar mid-strean para cumplir el doble propósito de reducir exposición a volatilidad y capitalizar en ingreso sustentable. Debe deshacerse de todo negocio no medular, apuntar hacia un costo de producción menor a $10 por barril. Es acá donde surge la necesidad de repensar la FPO en el sentido del responsable de su operación, más no de su desarrollo, el cual consideramos necesario acelerar bajo otra óptica de negocio.