Durante 2015 ExxonMobil informó sobre el éxito obtenido en activos exploratorios en el prospecto Liza, Stabroek, costa afuera Guyana. A pesar que para 2012 el USGS había previsto unas expectativas de "recursos" y no reservas de 13.200 millones de barriles de crudo, hoy luego de años de actividad exploratoria, los recursos totales de Guyana se ubican en el entorno de los 8.300 millones de barriles, de un crudo que aunque de buena calidad su extracción rentable es hoy cuestionable.

Hasta el momento los planes de desarrollo reflejados en la exposición de capital tangible, involucran al campo Liza, y más recientemente a partir de Septiembre, en un giro político de asombrosa desfachatez, también al prospecto Payara. De deshonrosa desfachatez por la manera abrupta e incoherente como canaliza y aprueba un plan de desarrollo de naturaleza meramente técnica, imponiendo un cuestionado político canadiense [https://twitter.com/einsteinmillan/status/1310175795999109120?s=11] como líder del estudio y quien; tal y como era esperado, "aborta" la aprobación técnica en solo algo más de un mes, cuando naturalmente tomaría sobre 6 meses detallar y revisar dicho estudio [https://www.stabroeknews.com/2020/08/15/news/guyana/canadian-queens-counsel-reviewing-payara-plan/].

El plan inicial contemplaba para la fase I un tope de producción de 120.000 B/D, con un costo de equilibrio de $35 por barril. Para la fase II se visualiza una producción máxima de 180.000 B/D @ 200.000 B/D con Payara a bordo y con un costo de equilibrio de $25 por barril. Hasta el momento han aflorado muchas promesas sobre el inminente crecimiento de la producción de hidrocarburos proveniente de Guyana, que aun no han podido ser satisfechas. Desde el primer barril producido en Diciembre’2019, los 8 pozos productores han estado produciendo a un promedio de 5.800 y 7.040 BPD cada uno, para un rango total de 46 @ 56 MBD. Sin embargo, un reporte no muy detallado del gobierno guyanés indica indirectamente que para el mes de Septiembre se aproximaban a una tasa total de 80 MBD @ 85 MBD.

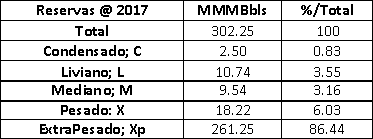

En contraposición y sin incluir nuestros crudos pesados y extra pesados, Venezuela posee "reservas probadas remanentes" y no recursos, por el orden de 23.000 millones de barriles crudos de similar calidad. Es comprobadamente viable desarrollar técnica y económicamente nuestras reservas bajo un abanico de costos de producción inferiores a $7 @ $8 por barril, dependiendo por supuesto del nivel de experticia, experiencia y talento de la directiva y alta gerencia involucrada.

Hay que tener claro que el éxito de nuestros desarrollos en Venezuela significaría una duro revés, un riesgo y una amenaza tanto para las inversiones de varias de las transnacionales como para los gobiernos hoy sumergidos no solo en Guyana, sino también en Brasil, Trinidad y por supuesto colombia. De allí nace el interés de muchos de esos gobiernos por mantener enfrentados a los Venezolanos y de mantener exacerbada la conflictividad política y social, además de bloqueo financiero y sanciones contra Venezuela y los Venezolanos.

Pero con la reciente aprobación de la ley antibloqueo, Maduro acaba de favorecer esos mismos intereses contrarios al interés nacional. Si durante la apertura petrolera, cuando PDVSA contaba con una infraestructura y una logística operacional adecuada, los costos de producción de la gestión de las transnacionales fue en términos nominales (1995) cercano a $18.1 por barril, mientras que PDVSA gestión propia producía a razón de $4.5 por barril, en termino reales 2020-2021 se esperaría actualmente en el mejor de los casos un costo de la gestión de esos potenciales "inversionistas" no menor a $31 por barril. En el mejor de los casos porque hoy la mayor porción de los activos e infraestructura de PDVSA, amerita de un nivel de inversión y gasto que para entonces no estaban considerados, en infraestructura, logística, importación de mano de obra, remediación y tecnología.

Con un ministro de petróleo que ha sido fallido en todos sus cargos anteriores y que encima de ello no conoce el negocio petrolero. Con un presidente de PDVSA ausente, que no tiene la menor idea de donde esta parado y con una directiva disfuncional, la posibilidad de éxito en cualquier negociación es minúscula y apunta hacia el fracaso del país.

Hechos

Por ahora Guyana no vera ganancias durante una ventana de aproximadamente 6 años, debido al leonino contrato y prebendas otorgadas a Exxon por la administración anterior y presumiblemente honradas por el actual comodín del reino unido vía Canadá. Prebendas dignas de un estado entregado al saqueo y un gobierno miserable. Es ese mismo país en el que pretenden convertir a Venezuela.

El interés (share) del estado guyanés es de solo 12.5% en total, un nivel muy por debajo de la media mundial de sobre 21% @ 33%. Dicho interés se resume en unas regalías del 2% sobre el total del volumen extraído, más el 50% del 25% restante, luego que Exxon sustraiga un 75% asignado a recuperación de capital y costos. Aparte de ello, el gobierno guyanés fue "obligado" de manera aun no justificada a reconocer cerca de $900 millones en costos, de los cuales $460 millones serian de gastos y costos "pre-contrato" [https://guyana.hoop.la/topic/exxon-recovery-cost-stands-at-900mus].

Guyana aun tiene pendiente armar el marco regulatorio de la ley de extracción de hidrocarburos, régimen fiscal aplicable y la ley de protección ambiental. ExxonMobil el socio operador del activo, en apenas unos pocos meses de operación ha sido responsable de haber emitido al medio ambiente sobre 10 billones de pie cúbicos de gases tóxicos a la atmosfera [https://www.kaieteurnewsonline.com/2020/09/12/guyana-7-in-the-world-for-toxic-gas-flaring-per-capita-with-just-one-oil-vessel-operating/], llevándola a posicionarse en el nada menos afortunado sexto (6to) lugar a nivel mundial en venteo/quema de gases, además de un volumen no conocido; aunque considerable, efluentes contaminantes también vertidos al ecosistema.

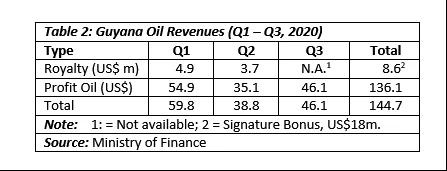

ExxonMobil, a pesar de haber planificado el proyecto desde 2015-16, ha lucido como una empresa que no sabe planificar ni operar. Las múltiples y recurrentes fallas que han ocurrido en su infraestructura le han llevado a ser el recipiente de varias docenas de multas y amonestaciones de parte de las autoridades guyanesas. Lo único que ha recibido Guyana a lo largo de 9 meses por la extracción de sus riquezas y la destrucción de su hábitat ha sido alrededor de $145 millones.

La fase II del plan de negocios involucra además al activo Payara, el cual fue recientemente aprobado por el nuevo gobierno de Irfaan Ali en medio de un bochornoso evento, luego de la visita de M. Pompeo a dicha nación y donde [https://twitter.com/einsteinmillan/status/1311657130785738755?s=11] el mismo ministro de recursos y el gobierno admiten haber firmado bajo presión.

El proyecto Stabroek posee muchos intangibles y variables, aun no ponderadas dentro del análisis técnico-económico, que fácilmente podrían descarrilarlo hacia pérdidas significativas dadas las múltiples suposiciones sin basamento técnico firme. De allí que Exxon se refiera a recursos y no reservas cuando habla de sus "descubrimientos"

Sin contar con los riesgos inherentes a los retos operacionales y de producción real y sostenible, Stabroek es una reserva ambiental importante y por ende costoso de desarrollar, por las tecnologías que en concepto requeriría de hacerse debidamente, con el norte de no alterar significativamente dicho entorno.

El activo Liza (shallow) es el que presenta las mejores características entre los 15 descubrimientos por tener una combinación de dimensión y profundidad conveniente. Sin embargo el resto se encuentra ubicado a profundidades que exceden los 18.000 pies, en una columna de agua que supera los 6,600 pies, con prospectos menos masivos a excepción de "HammerHead", el cual es mucho mas somero pero sus crudos se presentan biodegradados.

Es decir, el verdadero "lomito" es Liza-shallow y aun así están teniendo graves problemas operacionales, un retorno financiero marginal y creciente complejidad logística. La razón por la que Exxon presiona para entrar en Payara puede ser debido a su cercanía con la infraestructura ya desplegada en el vecino Liza y el interés de acelerar el retorno del capital allí expuesto, mediante la entrada de la producción de dicho campo bajo una menor necesidad de CAPEX.

Tanto Liza como Payara son acumulaciones de hidrocarburo volátil a condensado retrogrado. El nivel de presión inicial ubica dichos yacimientos cercano al nivel de saturación, implicando la pronta necesidad de recuperación mejorada y levantamiento artificial, apuntando hacia un gasto creciente. A la tasa prevista por pozo de 7.000 B/D @ 15.000, las velocidades superficiales e intersticiales originarían un fuerte ingrediente "erosional" y desestabilizador en tubulares y medio poroso. Dichas velocidades tenderían a reducir el tiempo de vida de los tubulares y pozos, sin importar la arquitectura de pozos y esquema de "completación". Las altas tasas de extracción tenderán a desestabilizar lenta y gradualmente la región cercana al pozo hasta desembocar en su colapso catastrófico, agravándose a medida que se extraen sus reservas. Intentar fracturar hidráulicamente a dichas profundidades y peor aun en dicho ecosistema, prácticamente garantizaría una catástrofe ambiental y operacional aparte de financiera.

Exxon al Desnudo:

ExxonMobil ha estado enfrentando serios problemas operacionales y financieros desde 2015. Durante 2018, ni siquiera apareció entre las primeras 10 empresas del mundo en términos de ingreso bruto/neto y menos en términos de reservas. Sus activos de producción continúan en descenso tanto como sus ganancias, habiéndose visto forzados a revisar hacia abajo sus propias expectativas durante 2018, 2019 [https://www.reuters.com/article/us-exxon-mobil-cuts-exclusive-idUSKCN24V2RP] y 2020 [https://www.bloomberg.com/news/articles/2020-10-01/exxon-sees-more-refining-pain-with-projected-third-quarter-loss].

El valor de sus acciones (XOM) ha cedido consistentemente desde 2015, desde más de $110 por acción, a menos de $ 35 en la actualidad, con una pérdida acumulada cercana al 70%. A pesar de las masivas ruedas de prensa sobre las supuestas bondades de los descubrimientos en Guyana costa afuera, Exxon no ha logrado traducirlo en captar valor adicional para sus acciones y por el contrario continúan en franco descenso, habiendo llegado al entorno de los $32 en la mitad de Octubre’2020.