Para finales de 2005 la producción de PDVSA cerraba en 3.274.000 BPD, la fracción de crudos pesados extrapesados (X/Xp) representaba el 19% del total producido, mientras que la de condensado, liviano, mediano (C/L/M) el 81% y nuestros costos de producción rondaban los $3.7 @ $4.3 por barril. Las regiones del mundo que aceleraban su capacidad de refinación estaban centradas en Asia Pacifico, con China, India y Taiwán al frente. En menor grado Venezuela y Brasil crecían de manera tímida en LatAm, mientras que África con Argelia adelante, comenzaba a ascender levemente. Mientras que EEUU era deficitario en producción con tan solo 4.8 MMBD, era también el mayor consumidor, junto a los países de la orbita del OECD.

Durante el primer gobierno de Bush se inicia una ofensiva en el ámbito geopolítico y energético global, que tuvo como objetivo permitir el desarrollo y luego, la predominancia de su industria petrolera. A partir de 2002-2003 arranca una ofensiva destinada a mantener al alza el barril y permitir el desarrollo de sus costosos activos de producción, prácticamente inutilizando el 54% de las mayores reservas probadas de la OPEP y el 44% de las reservas mundiales, al influir directa o indirectamente en países no alineados políticamente como Venezuela, Irak, Irán y Libia.

Hoy el balance entre oferta, demanda y capacidad de procesamiento ha dado un giro completo, donde China se presenta como deficitaria en producción, aun siendo el mayor consumidor y procesador del mundo, mientras que EEUU se ha posicionado como el mayor productor, habiendo reducido sustancialmente su dependencia de crudo foráneo y asegurado un espacio entre los mayores exportadores del orbe.

DE VUELTA A LA MONOPOLARIDAD:

Para el escenario post sabotaje 2002-03 pareciera haber sido lógico a primera vista apuntar a ganar los mercados asiáticos, visto el nivel de entropía que se estaba creando. Aunque eventualmente aparecería el aumento en la producción domestica de los EEUU, el error provino en haber destruido la producción y los mercados de C/L/M, que ya habíamos conquistado luego del sabotaje petrolero y en haberse divorciado abruptamente de un cliente confiable (EEUU) sin haber asegurado alternativa sustentable.

La razón es simple, la capacidad de refinar crudos pesados tanto en estos países asiáticos como en gran parte del mundo, era y aun lo es hoy, muy limitada [https://www.ogj.com/home/article/17227115/oshot-chinas-ability-to-process-canadian-heavy-oil-limited]. En general ha sido más fácil y beneficioso colocar crudos C/L/M por sobre los crudos X/Xp, simplemente por la combinación de mayor capacidad de refinación disponible y menor presión en cuando al contenido de contaminantes y regulaciones ambientales.

En el escenario postsabotaje la idea de H. Chávez de una relación pluripolar y diversificada era acertada, pero en la práctica los cabecillas de PDVSA equivocaron la ruta, terminando por llevarla no solo hacia una mayor dependencia foránea, sino hacia una más aguda mono-polaridad, impulsada por la creciente necesidad de crudos y productos importados, que antes se producían en el país pero que luego se dejaron de producir. A la par que desde 2007-08 destruían la producción convencional y la capacidad propia de manufactura de productos refinados, iban sustituyéndolos por productos importados tornando PDVSA vulnerable, catapultando la dependencia de proveedores foráneos, el gasto, la corrupción y el endeudamiento.

A partir del entorno de 2015-16, bajo los efectos de la caída del barril iniciada en 06’2014 y una PDVSA totalmente descapitalizada y en la ruina, aparecen las primeras sanciones. Para entonces, los costos de producción se disparaban con la creciente dependencia, ineficiencia y corrupción superando los $18 por barril.

Con Manuel Quevedo al frente, las importaciones pasaron de 78.000 BPD promedio 2017 a 181.000 BPD promedio 2019, mientras que la producción se deterioraba desde 2.017.000 BPD promedio 2017, a 1.015.000 BPD promedio 2019 [https://www.costadelsolfm.org/2020/12/16/einstein-millan-arcia-pdvsa-negocios-comisiones-e-intermediarios/], cuando en 2004-05 con una producción de 3.274.000 BPD, apenas importábamos entre 8.000 y 13.000 BPD.

El negocio de las importaciones se constituía en el manjar predilecto de un selecto grupo de "boliburgueses". Mientras más crecían las importaciones de crudos y refinados, se erigía una nueva casta de millonarios tras las ruinas de nuestra otrora pujante corporación petrolera.

EL MITO DE LAS RESERVAS:

Se debe meditar sobre el giro que tomaron las estrategias de desarrollo de nuestras reservas hidrocarburíferas y sobre las razones de la creciente desinformación que hoy se intenta propagar.

Aunque en realidad no es el caso, bajo el supuesto que las reservas reportadas de los demás países sean todas de condensado, liviano, mediano (C/L/M) y que no incluyan reservas de crudos pesados y extrapesados (X/Xp), en términos comparativos y solo considerando el potencial actual y sin revisar de nuestras reservas probadas, Venezuela posee de cerca de 2.4 veces más reservas de C/L/M que Guyana, 1.7 veces más que Brasil, 11.1 veces más que colombia, 1.8 veces más que México y 4.7 veces mas que India.

Junto a la hoy fallida multipolaridad, la óptica ilusa del plan siembra petrolera, sustentada en la FPO contando con un barril a $100, así como en el enfriamiento de las relaciones con EEUU, crucificó de facto la producción de nuestros activos convencionales y sometió el futuro de PDVSA a una nueva dependencia aun mucho más funesta. Para 2004-05 la producción petrolera de los EEUU se situaba en el entorno de 4.800.000 BPD, colombia en 510.000 BPD, Brasil 1.500.000 y Guyana solo soñaba con producir. Los costos de producción de estos países superaban con creces los $22 y hasta $47 por barril, mientras que Venezuela en el peor de los casos producía a razón de 1/5 del costo del mejor de ellos. Venezuela tenía peso específico en la OPEP y en el mundo, ya que abonaba cerca del 10% de la producción del cartel. Nuestro país tenía garantizada su predominancia en el mercado regional y un lugar destacado en el mercado global.

La distorsión en los costos, segregaciones de producción y deterioro de procesos, originada por la ejecución el plan siembra petrolera aunado a la vulgar corrupción que trajo con ello, permitió que esos competidores de la región fueran desarrollando sus activos, desplazando lenta pero irremediablemente a Venezuela. Permitió a los productores del mundo desplazar a nuestro país de los mercados. Ni colombia, ni Brasil, ni los EEUU hubiesen podido competir con Venezuela, ni Guyana hubiese podido desarrollar su producción, de haber mantenido PDVSA los indicadores de 2004-05.

Muchos están bajo la falsa impresión, que Venezuela solo posee reservas de crudos pesados-extrapesados (X/Xp), de baja calidad y mal cotizados en los mercados, cuando en realidad aun posee un volumen respetable de reservas de crudos C/L/M de excelente calidad. Al cierre de Diciembre’2017, nuestras reservas probadas de crudo totalizaban unos 302 mil millones de barriles (MMMBbls), de los cuales solo las de C/L/M totalizaban unos 22.8 MMMBbls de crudos de excelente calidad, poco contaminantes y elevado valor de oportunidad. Desde entonces, cerca de 1.0 MMMBbls han sido producidos de dichas reservas, lo cual y bajo el supuesto de no reposición, llevaría nuestro volumen remanente de reservas probadas de C/L/M hacia el entorno de 21.8 MMMBbls al cierre de 2020. Actualmente dichas reservas se aceleran a razón de 0.3%, cuando el objetivo debería ser cinco a diez veces dicho nivel.

El nivel promedio del factor de recobro de nuestras reservas de C/L/M se ubica en el entorno del 18% @ 21%, cuando para yacimientos no convencionales de lutitas; complejos y costosos de operar, podría llegar incluso hasta el 35% con la combinación de tecnología y eficiencia operacional. En el caso del UKCS [https://www.ogauthority.co.uk/media/4155/recovery-factor-report-7-september.pdf], así como en el de otros activos convencionales del mundo por ejemplo [https://ihsmarkit.com/research-analysis/new-oil-gas-boom-paradigm-reviving-the-conventional.html], las estimaciones del recobro final hoy se ubican en el orden del 34% @ 43%. La tendencia general con el tiempo apunta hacia al aumento del factor de recobro; incluso sobre 60% con el avance del "barril tecnológico". Muchos de los yacimientos de PDVSA; particularmente los de C/L/M, poseen cálculos del factor de recobro (FRF) de vieja data y desfasados tecnológicamente. El potencial de aumento del FRF de nuestros campos convencionales solo por revisión, apunta hacia la posibilidad cierta de impulsar sus reservas probadas (1P) de crudos C/L/M hacia el umbral de 26 @ 28 MMMBbls. Si a lo anterior añadimos las "expectativas realizables" de capitalizar reservas probables y posibles (2P/3P), nuestro potencial de reservas convencionales de C/L/M bien exceder los 40 @ 50 MMMBbls. El apalancamiento que le aportarían las reservas de gas a nuestro portafolio de oportunidades, sería sustancial impulsando el volumen total de nuestras reservas hacia cifras cercanas a los 70 @ 80 MMMBbl equivalentes, excluyendo nuestros crudos X/Xp y el inmenso potencial de reservas no convencionales.

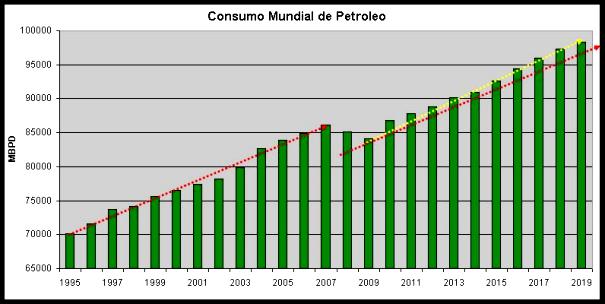

La competencia hacia las fósiles tardará cierto tiempo en convertirse en una verdadera amenaza. No existe evidencia sustentada en data dura otra que no sea de escenarios hipotéticos o especulativos [https://www.aporrea.org/internacionales/a298487.html], que sustente un eventual reemplazo de la matriz de consumo energético en el mediano y largo plazo (5<t<30), desde la predominancia actual del fósil hacia a las renovables.

A lo largo de 5 lustros desde 1995, el nivel de consumo de petróleo ha aumentado su razón de crecimiento, mientras que las inversiones en nuevos desarrollos aguas arriba, han seguido exhaustivamente la tendencia del precio del barril ("decoupling") sin ruido de ninguna otra variable, indicando que hasta ahora las renovables no han causado trastorno alguno en la demanda del fósil. Las renovables para poder competir con el fósil requieren ser subsidiadas por países que poseen intereses particulares, aun reconociendo que los costos de producción de biomasa, solar y eólica han disminuido.

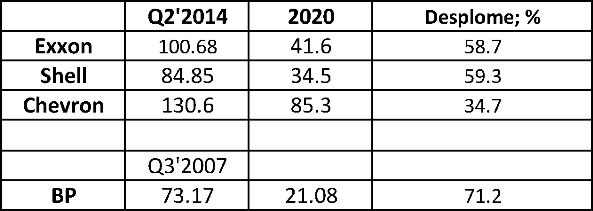

Las 6 corporaciones petroleras que han anunciado inversiones en energías verdes, apenas expusieron 1% de [https://www.nsenergybusiness.com/features/oil-companies-renewable-energy/] su presupuesto combinado durante 2018. Exxon, Shell y BP han "abordado de boquilla" un supuesto giro hacia las energías verdes, más bien impulsado por el agotamiento de sus reservas, la pérdida de valor de sus acciones y la descapitalización de su portafolio.

Aun si el mundo decidiese cambiar mañana mismo hacia renovables, tomaría varias décadas en cristalizarse. Solo el cambio y desaceleración desde el carbón; de uso confinado a termo generación, tomaría unos 20 años. Imagínese energías como el gas o el crudo de amplio espectro de diversificación, sin contar el impacto en las distintas economías, fuertemente dependientes del fósil.

Aquello que llaman "energías limpias" como las baterías de "litio" ya poseen plomo en el ala, dado que ni son renovables; ya que el litio es un recurso finito, ni son limpias; dado su elevado rastro contaminante por los elementos altamente dañinos que como el cobalto y el acido hidroclórico surgen durante su "sintetización".

Para producir cada tonelada métrica de litio se requieren aproximadamente unos 500.000 galones de agua (12.000 Barriles) que luego se tornan en efluentes tóxicos [https://www.wired.co.uk/article/lithium-batteries-environment-impact], lo cual traducido a la eventual demanda esperada de 1 millón de MT por año para 2025, se traduciría en una gigantesca cifra de alrededor de 12.000 millones de barriles de aguas contaminadas liberadas al medio ambiente. Algo así como un 134% sobre las reservas totales de crudo de Guyana.