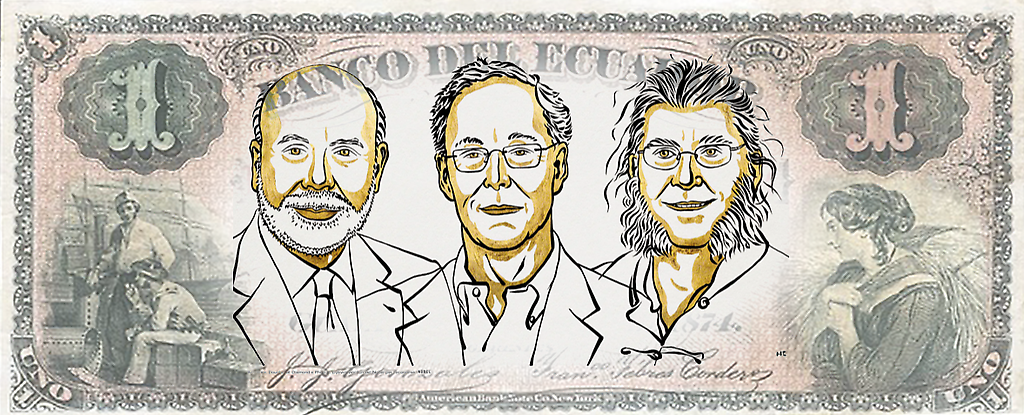

En días pasados, la Academia Sueca anunció el otorgamiento del premio Sveriges Riksbank (Nobel de Economía 2022) a Ben Bernanke, Douglas Diamond y Philip Dybvig, por sus contribuciones a "mejorar significativamente el conocimiento y la comprensión del papel de los bancos en la economía, especialmente en un contexto de crisis".

Los tres académicos premiados no son historiadores, pero utilizan alguna aproximación histórica a la crisis de los años 30, basándose en estadísticas y fuentes documentales, para fundamentar sus argumentaciones, ya que allí encuentran la crisis financiera y bancaria más grande de los tiempos contemporáneos. Este es, por tanto, el punto de partida para reflexionar sobre la importancia que ellos otorgan a los bancos bien para fomentar el crecimiento económico o para desencadenar una crisis general, como ocurrió, precisamente, en 1930. La Academia Sueca tomó en cuenta tres artículos "viejos" (porque son de 1983 y 1984), pero considera que, en ellos, los galardonados consiguieron sentar las "bases científicas" para la investigación moderna sobre los bancos (https://bit.ly/3EGavUm). Bernanke tuvo la oportunidad de aplicar sus teorías durante la crisis de 2008/2009, cuando asumió como jefe de la Reserva Federal de los EEUU, en tanto Diamond y Dybvig crearon un "modelo teórico" sobre el funcionamiento de los bancos como intermediarios entre los "pasivos" (depósitos y ahorros) y los "activos" (préstamos), la creación de liquidez y los riesgos que enfrentan ante "rumores" que podrían ocasionar "corridas bancarias" (retiros masivos de depósitos), con catástrofes bancarias y económicas.

Llegan a la conclusión que se requiere, ante todo, un "buen manejo" de los bancos y, además, como solución a las "vulnerabilidades", la creación del "seguro de depósitos" por parte del gobierno. "Cuando los depositantes saben que el Estado ha garantizado su dinero, ya no necesitan correr al banco tan pronto como comienzan los rumores sobre una corrida bancaria. Esto detiene una corrida bancaria antes de que comience". Abogan, por tanto, por una "regulación bancaria moderna". Pero no saben cómo hacerlo. Entienden bien que el seguro de depósitos no siempre funciona como la teoría cree. Y la "regulación de los mercados financieros" es, por lo menos, incierta, tanto para la investigación como para los políticos.

En una época de predominio del capitalismo financiero parece explicarse un premio a quienes investigan y teorizan sobre el buen funcionamiento bancario y la intervención estatal para salvarlos. Además, resulta significativo que la "teoría" rompa con toda la ideología neoliberal, que tiene como principio el rechazo a las intervenciones estatales. Pero, es aún más impactante que descubra que no es posible dejar a los bancos a su libre voluntad y que se impone la acción política sobre los supuestos técnicos de la economía financiera. Y así ocurrió en los EEUU cuando estalló la crisis financiera de 2008/2009.

Frente a la investigación y al premio de los tres Nobel, en América Latina al menos hay dos experiencias históricas que permiten otras conclusiones: el "corralito" en Argentina entre 2001/2002 y, sobre todo, el feriado bancario del Ecuador en 1999 que condujo a la dolarización del año 2000.

En Argentina regía la "convertibilidad", por la cual se canjeaba un dólar por un peso. Lo que ocurrió entonces lo cuenta en una antigua entrevista, Domingo Cavallo, por entonces Ministro de Economía (https://bit.ly/3rW0B9g). Explica que el "corralito" se debió, en definitiva, a cuatro factores: 1. Grandes empresas endeudadas en dólares presionaron para transformarlas a pesos (lo mismo ocurrió en Ecuador con la "sucretización" de deudas privadas en 1983 bajo el gobierno de O. Hurtado): "Con la pesificación, el precio del dólar saltó a cuatro pesos y provocó inflación, caída de los salarios reales, un aumento de la pobreza inusitado, el deterioro de las jubilaciones"; 2. Grandes depositantes empezaron a retirar depósitos y los tenedores de bonos desconfiaron de la sostenibilidad de la deuda nacional; 3. El FMI se negó a otorgar un crédito; 4. El boicot político al gobierno de Fernando De la Rúa, que finalmente cayó. La "única" forma de impedir el "colapso" fue restringir el retiro de dinero: "No se podían sacar billetes por más de 1.000 dólares al mes. En realidad, en aquella época, a los jubilados se les dejó sacar el 100% de sus salarios y al resto de la población se les permitía sacar en efectivo hasta 250 dólares por semana. El grueso de la población ganaba menos de 1.000 dólares por mes".

Pero la experiencia del Ecuador, que es, además, anterior al "corralito", es más traumática. La Revolución Juliana (1925-1931), con la asesoría de la Misión Kemmerer, creó el Banco Central (BCE) y la Superintendencia de Bancos (SB), como respuesta a los desafueros bancarios entre 1912-1925 ("época plutocrática" en la historia nacional). Los banqueros de la época estallaron contra esas instituciones. Sin embargo, bien pronto aprendieron a tomárselas, un asunto que ha perdurado por décadas. En 1994 la Ley de Instituciones Financieras del gobierno de Sixto Durán Ballén posibilitó tanto la "banca múltiple" (bancos dedicados a múltiples negocios) como los "créditos vinculados", es decir, a favor de empresarios del mismo círculo accionista y bancario. En 1998, ante la galopante inflación y otros desajustes, las deudas de poderosos empresarios amenazaron con entrar en mora. Los cierres de bancos se multiplicaron. Los "salvatajes" del Estado fracasaron. La Agencia de Garantía de Depósitos (AGD), a la que pasaron los bienes de la banca incautada, finalmente resultó ineficaz. En 1999 la amenaza de una corrida estalló y el gobierno impuso el "feriado bancario", con severas restricciones al retiro de depósitos. Las "regulaciones" fueron inútiles, la SB una oficina del lado bancario, la AGD una entidad burlada, que apenas cubrió a los depositantes. Todo derivó en la dolarización acordada por el gobierno de Jamil Mahuad en enero de 2000, quien a los pocos días cayó. En el camino quedaron miles de perjudicados, gente empobrecida, ahorros literalmente robados, personas suicidadas, emigración de pobladores, crisis política imparable y algunos banqueros fugados al exterior con "sus" fondos. Hay abundante literatura sobre el tema.

Los tres galardonados están lejos de las realidades propias de América Latina. No sé qué conclusiones habrían obtenido si examinaban Argentina o Ecuador. Como siempre la historia prueba o no las ideas. De modo que, en tantos otros casos, la "teoría" económica de los países centrales debe ser rigurosamente tamizada al extenderla a nuestros países, donde las burguesías son oligárquicas. Empresarios y banqueros, junto con políticos y gobiernos a su servicio, responsables de las decisiones económicas, salvaron a banqueros corruptos y perjudicaron a pobladores, arruinando familias y vidas de miles de ciudadanos. Es una historia recurrente y no aislada. La solución podría ser la que adoptó Islandia a su tiempo, que reformó la autoridad financiera y condenó a prisión a 26 banqueros por sus responsabilidades en la crisis financiera de 2008 (https://bit.ly/3S19Pf8). Igualmente podría acordarse la estatización completa de la banca privada, una alternativa válida, que también se formula en medios académicos. Los premios Nobel 2022 dejan en claro que hay que regular a la banca. Debería añadirse que, en todo caso, la "libre empresa" es un mito en América Latina. Y que el Estado tampoco es una institución abstracta, sino sujeta a quien está en el poder. Desde luego, regular bancos y empresas se vuelve imposible en países como Ecuador, cuando un banquero está de gobernante y un modelo empresarial neoliberal-oligárquico es admitido como luz que guía el camino del futuro.