Desde la perspectiva particular de Venezuela, el acuerdo de reducción de producción acordado por los países miembros de la OPEP y Rusia en Diciembre de 2016, ha sido inconveniente bajo las circunstancias coyunturales de PDVSA y más bien ha contribuido a la pérdida de valor y pérdida de oportunidad para el país. Ha promovido el hundimiento de nuestra economía y ha ayudado a liberar reservas no convencionales y costosas en provincias, que de otra manera no hubiesen podido ser descubiertas y producidas comercialmente.

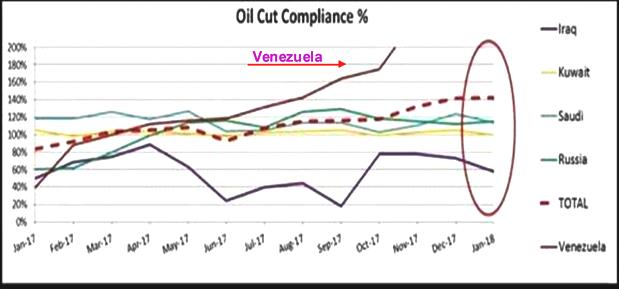

Aunado a lo anterior, la percepción y actuación de Venezuela dentro de la OPEP ha sido penosa y deficiente, restándole por ende impacto, capacidad de negociación e influencia dentro de dicha institución. Es penosa porque en tan solo cuestión de meses la comunidad energética mundial ha visto desfilar a tres ministros petroleros y 3 presidentes de PDVSA por su seno. Es además deficiente porque Venezuela y PDVSA por si solos se han constituido en el hazmerreír dentro de dicha organización, al facilitar por Motus propio el camino a sus pares de la OPEP, cediendo mercados y reduciendo el esfuerzo relativo de cada uno de ellos en el cumplimiento del recorte de producción, ya que Venezuela por si sola provee cerca de 4 veces más del volumen de recorte de producción requerido, de forma involuntaria y forzosa ante la continua debacle interna por la que atraviesa PDVSA.

Entre Diciembre’2016 y Enero’2018 el WTI varió cerca de $21, al pasar a grosso modo de unos $45 a $66, para luego declinar hacia el entorno de los $60 actualmente. Mientras tanto, la producción criolla ha pasado durante dicho periodo, de unos 2.270.000 B/D @ 1.690.000 B/D; habiendo acumulado un colapso de producción neto de cerca de 580.000 B/D.

Según reportes del mes de Febrero, la producción a mitad de mes promediaba cerca de 1.72MMBD. Hay que acotar que esta producción no es sostenible y más bien denota esquemas de producción por sobre explotación irracional de sus activos. Es decir, apertura de pozos/yacimientos con alta relación gas-petróleo y/o alto corte de agua, lo que augura una caída de producción aun más severa, segura y pronta en dichos activos por vía natural.

El gobierno celebra ser protagonista y promotor de un acuerdo de recorte de producción, cuando en esencia se ha disparado el mismo al pie sin tan siquiera observarlo. En medio de la ignorancia cada vez más notoria de su equipo petrolero celebra su propio entierro, ya que en el caso específico de Venezuela dicho acuerdo ha sido por demás contraproducente y adverso a sus propios intereses. Ha significado perdidas mil millonarias a nuestra nación y ha contribuido a la destrucción del aparato productivo interno.

Hubiese sido más beneficioso que PDVSA se hubiera enfocado en ser primordialmente eficiente y productiva, en lugar de contar con la renta basada en el precio del barril. En ganar con base a volumen de producción, en monetizar esas inmensas reservas que dice poseer lo antes posible, en preservar e incorporar nuevos mercados y en mantener así dinamizada su propia economía.

Sin embargo, tal y como está concebido el portafolio de negocios en el que se apoya nuestra industria; el mismo que ha heredado de Ramírez y Del Pino, tanto la FPO como Costa Afuera han sido y son negocios contraproducentes. Han sido y son los actores primordiales de la parálisis de PDVSA. Son definitivamente proyectos estratégicos, pero su enfoque de negocios ha impuesto e impone una carga financiera y operacional que la destruye vilmente desde adentro.

Solo entre 2014 y 2016, el costo de producir un barril en la FPO ha aumentado en un 900%, al pasar de $0.3 por barril a más de $3 por barril en dicho periodo. En costa afuera, el costo incremental del millardo de pie cúbico de gas solo subsiste por la contribución al flujo de caja del hidrocarburo condensado, que es producido en conjunto con dicho gas y que hasta ahora, nadie esta claro como es negociado, ni cual es su destino real.

Lo que si esta claro es que en el caso de Perla-Cardon IV, el precio del gas pagado a sus “socios” es de $3.69/MMBTU y donde en esencia PDVSA actualmente subsidia dicho precio en alrededor de $1/MMBTU al precio actual del gas en la región (Henry Hub benchmark).

Esos dos proyectos debieron haber sido negociados hacia afuera, debieron haber sido vendidos como paquete accionario; como IPO, en donde la función de PDVSA se hubiese limitado al control estricto de las variables financieras, así como del cumplimiento y ejecución del plan de inversión, mientras que por su lado el país y sus instituciones se encargarían de velar por la aplicación precisa y correcta de las leyes, algo que sin duda alguna luce como realidad virtual en la PDVSA y Venezuela de hoy.

Pero desde la posición de “creciente debilidad orgánica” y múltiples desatinos en su portafolio estratégico en la que ha caído PDVSA desde 2008, con su plan siembra petrolera y la promoción de costa afuera, la FPO y sus empresas mixtas, más ha perdido el país glorificando y participando en esos recortes que poniendo empeño en recuperar el terreno perdido.

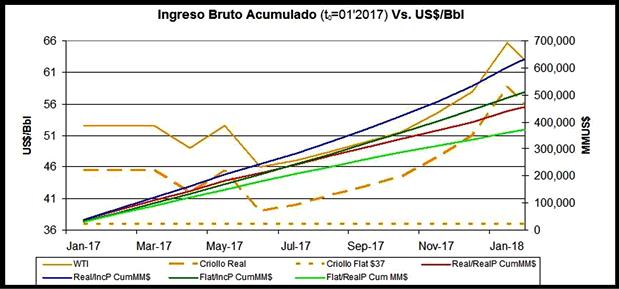

Un ejercicio de estimación de ingreso bruto acumulado, como función de distintos escenarios de precios del barril y producción nación, confirma más allá de dudas el postulado anterior. El gráfico siguiente muestra el comportamiento de ingreso bruto acumulado (excluye alrededor de 700.000 B/D por consumo interno) versus precio del barril promedio entre Diciembre’2017 y Febrero’2018, teniendo como referencia los siguientes escenarios de precios del barril/producción nación:

1. (real) = US$/BBl real cesta criolla

2. (flat) = US$/BBl flat cesta criolla @ $37

3. (realP) = Producción real nación (menos consumo interno) (real)

4. (IncP) = Producción incremental amarrada desde diciembre 2016 @ 2.27 MMBD acelerando 1 MMBD en un periodo de 15 meses

- Caso [flat/IncP]: Los resultados para el primer caso reflejan que de PDVSA haber procurado recuperar los niveles de producción desde 2.27 MMBD @ Diciembre’2016, hasta unos 3 MMBD @ Febrero’2018, aun bajo el entendido de un escenario de precios lineal de $37 el barril, el ingreso bruto por exportaciones hubiese acumulado a Febrero’2018 un ganancial de unos US$5.100 millones adicional respecto al escenario actual de precios del [barril-producción].

- Caso [real/IncP]: En ese escenario, de PDVSA haber preservado los niveles de producción de 3.2 MMBD bajo el escenario de precio actual, el diferencial de ingreso bruto acumulado en comparación con las expectativas de ingreso bruto actual hubiese significado unos US$16.000 millones adicionales, aun considerando el recorte de producción impuesto por la OPEP.

Recuperar 700.000 B/D de producción en 15 meses de actividad ha sido perfectamente viable en la historia reciente de PDVSA; solo habría que recordar el sabotaje petrolero de 2002 para estar consciente de ello. Sin embargo, hay que reconocer que la realidad de hoy es muy distinta.

Bajo la circunstancia actual que acusa PDVSA, luce cuesta arriba cualquier recuperación sostenible, ante la ausencia de valores, disciplina y respeto a la normativa y la cadena de autoridad. Ante la ausencia de inversión-recursos, talento, tecnología y experticia, y ante la ausencia generalizada de un clima organizacional estructurado para ser efectivos, productivos y eficientes.

Ante el panorama actual de esa PDVSA invadida por la mediocridad, la irracionalidad, por grupúsculos de un poder investido en un disfraz de rojo, de vulgar corrupción y de un arraigado “anti-profesionalismo”, pareciera inevitable como medio de salvación tomar la ruta de un IPO, o como hemos venido asegurando, de un desmembramiento de su estructura concebida en una lenta privatización segmentada; una lenta migración solapada hacia “ciertas empresas mixtas consentidas” del lomito de PDVSA.