Se espera un fuerte impacto en los mercados, particularmente hacia la disponibilidad de aquellas segregaciones pesadas/extrapesadas (X/Xp), a raíz de la eventual aplicación durante el primer cuarto del año entrante del IMO2020, luego de acordado por la Organización Marítima Internacional en Londres. El mismo establece una drástica reducción en el limite global del contenido de azufre del combustóleo usado por "tankeros" y otras embarcaciones mayores, hacia el 0.50% (m/m) desde el actual 3.5% (m/m), con miras a proteger el ambiente mediante la disminución de emisiones de oxido de azufre.

En lo que a Venezuela concierne, ello representa una seria amenaza por la naturaleza tanto de su producción, como del estado de descuido y deterioro de la infraestructura y procesos aguas abajo, necesarios para asegurar la estricta entrada de nuestras corrientes de producción a especificación.

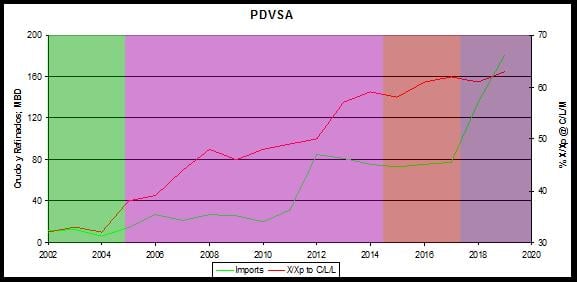

Desde 2002 hasta el presente, la fracción de crudo X/Xp en la producción nación ha ido en franco incremento, moviéndose en fase y a la par de las importaciones de crudo y refinados. Entre 2002 y 2019 el porcentaje de X/Xp ha pasado de un 32% al 63% promedio-año, mientras que el volumen de importación de crudo y refinados ha escalado durante el mismo periodo, desde 11.000 B/D a 181.000 B/D promedio-año.

- Cual ha sido el atractivo para PDVSA de dejar de producir un barril de condensado/liviano/mediano (C/L/M), de mayor valor comercial y 1/3 del costo de producción, frente al crudo de la Faja Petrolífera del Orinoco (FPO)?

- Porque ha sido más atractivo dejar de producir un barril cuyo costo es de $7, para importar otro de hasta $50?

No vemos como podría ser justificado por razones políticas, ni financieras, dado que políticamente producir más en Venezuela resulta en mayor capacidad de empleo y mayor bonanza social. No será tampoco financiero, dado que las matemáticas no fallan y dejar de producir un barril de C/L/M a $7 para comprar uno en el mercado ocasional a $50 no tiene sentido comercial; aunque si lo podría tener como negocio personal o de ciertos grupos de poder.

EL IMPACTO:

El crudo de la FPO contiene una serie de contaminantes; entre ellos azufre, el cual debe ser removido junto a otros mediante procesos hasta ser llevado a especificación. En un sinnúmero de oportunidades, los cargamentos en "Jose" han estado ya fuera de control aunque por parámetros diferentes, incluso desde antes del "arreciamiento" de las sanciones [http://www.bancaynegocios.com/deterioro-en-la-calidad-del-crudo-venezolano-impacta-a-clientes-de-refinacion/].

En específico, el crudo Merey posee un contenido de AyS que supera en promedio el 21%, mientras que el contenido de carbón residual el 23%. Ante el cambio reciente de migrar de mejoramiento a mezcla, PDVSA esperaba producir un crudo pesado de <1.5 % AyS, 16°API y 2,5% de contenido de azufre, lo cual aunque en las condiciones actuales resulta aceptable, no será ese el caso a partir de Q1’2020.

Las implicaciones de dicha política (IMO2020) bajo el entendido tanto del deterioro de la capacidad existente de procesamiento de dichos crudos aguas abajo, como de la producción misma de PDVSA bajo la gestión de Quevedo son realmente preocupantes. Ya que no se cuenta con flexibilidad operativa alguna.

La asfixia y ausencia de alternativas podrían llevar a PDVSA a reducir el precio de nuestros crudos sustancialmente, ante una potencial coyuntura de escasa demanda; máxime con el peso de las sanciones sobre los hombros del estado y de nuestra industria. De hecho, el diferencial entre crudos dulces y ácidos se ha venido expandiendo ya de forma consistente en los últimos meses.

Pero el IMO2020 no debe verse tan solo como una amenaza, sino también como una lección aprendida que debe saberse capitalizar de inmediato. La combinación de una oferta en modo de desaceleración de X/Xp a partir de comienzos del año entrante, ante requerimientos de procesos de conversión de dichos crudos de una mayor severidad y para los cuales no esta preparada PDVSA por la mismísima escasa visión de conjunto de esa directiva, terminará por causar sin duda alguna un crecimiento importante en la demanda en el corto plazo, pero también elevará a la par la demanda de crudos dulces substitutos a los primeros.

En la medida en que estos últimos sepan mantenerse en dichos mercados, en esa misma medida corre riesgo nuestra industria, de continuar con las erradas políticas que emanan desde el "penthouse" de la campiña. En ambos escenarios PDVSA esta hoy por hoy perdida. Esta perdida porque no tiene disponibilidad inmediata de producción de livianos/medianos/condensados y esta perdida porque tampoco posee capacidad instalada aguas abajo para tratar sus crudos pesados para llevarlos a especificación, ni tampoco de mejoramiento para atender la totalidad del volumen de X/Xp. La única alternativa radica en el descuento y para ello debe poseer un sólido respaldo de inteligencia de mercado, para no caer fuera de rango hacia el espacio de perdida, cosa que no ha sido el caso, ni antes, ni mucho menos ahora en momentos en los que la volatilidad de precios es elevada y donde las transacciones especulativas en corto ("shorting"), obscurecen el precisar el valor real del crudo.