En cuestión de semanas, el barril ha pasado de más de $63 (WTI) en Enero’2020, a menos de cero durante la tercera semana de Abril, para aterrizar recientemente hacia los $22-$25, promovidos por vacíos argumentos y propaganda que desde la casa blanca se abren para crear expectativas sin soporte alguno, de una supuesta recuperación del aparato de consumo interno, además de la reciente entrada en rigor de los recortes particularmente desde alguno de los países del GCC. Sin embargo y a pesar de continuos intentos desde la administración Trump y de dichos recortes, el barril difícilmente recuperará el terreno perdido antes de 2022, tal y como expresamos semanas atrás [https://www.aporrea.org/tecno/a289857.html] y por el contrario, se mantendrá con fuerte presión a la baja.

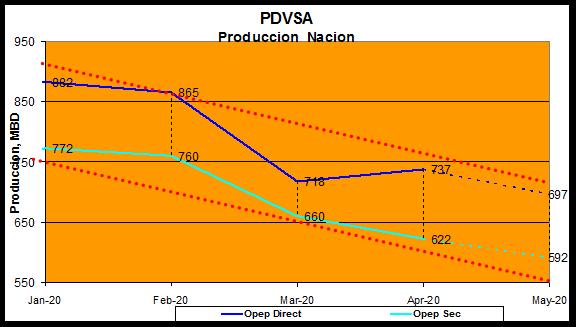

A lo interno las cosas se complican tal y como lo advertimos. En apenas 3 meses de haberse sentado la nueva directiva en el penthouse de la campiña, ya PDVSA acusa un derrumbe acumulado de la producción de sobre 150.000 BPD, esperando un descenso continuado hacia 697.000/592.000 BPD para el cierre del mes de Mayo.

EL ESCENARIO:

La coyuntura actual del barril es de mucha mayor profundidad, de más largo alcance y de un efecto mucho más letal que todas las anteriores y no responde a los estímulos tradicionales. Por primera vez en la historia reciente todos los estados del golfo a excepción de Qatar, poseen un déficit abismal en su presupuesto que va desde un 11% para el caso de los Emiratos, hasta un 18% para el caso de Omán y recién ahora es cuando apenas comienzan a sentirse los efectos de la primera ola de la pandemia. El reino unido presenta una caída en su PIB y-o-y superior al 23%. Los Estados Unidos no se quedan atrás y pronostican una caída en su PIB que podría exceder el 21% (y-o-y) y una tasa de desempleo superior al 16%. Solo el estado de California requiere de una ayuda y estímulos que superan el trillón de dólares, sin garantía de que ello logre reavivar su hoy moribundo aparato productivo.

Qatar es el único estado del golfo que no posee déficit y que además muestra expectativa de crecimiento, sencillamente porque su economía no depende del barril en la misma proporción que sus pares-vecinos, además de su relativa fortaleza en reservas. La caída del barril no ha reverberado "por ahora" en la misma manera sobre el LNG (gas natural licuado), dado que sobre el 75% del mercado permanece aun bajo contratos (futuros) de largo plazo.

El barril no volverá a los $50+ en lo que resta de 2020, ni 2021. Nuestras estimaciones visualizan un barril (WTI) hacia $25 @ $28 @ finales de Q3’2020, buscando ascender hacia un nivel de estabilización de entre $35 @ $38 pb sostenido hacia Q2’2021. Es sumamente reducida la posibilidad de repunte del crudo hacia niveles previos ($>$50+) por ahora. Las economías no serán estables en lo inmediato, mientras duren los efectos activos (casos y fallecidos) y pasivos (huellas en las economías) de la pandemia. Las variables de control de mercado migraran más allá de la mera oferta, consumo, inventarios y demanda, para incluir ahora la erradicación total del SARS COV-19 y sus efectos posteriores. Pensamos que finalmente el objetivo es un barril que tenderá hacia extrema volatilidad en el entorno de $43 @ $48 (WTI) más allá de 2021. Ese nivel no es escogido al azar y representa el promedio de costos de equilibrio del crudo de lutitas, activos costa afuera y de la mayor porción de segmentos hoy en uso de las energías renovables, quienes quedaran fuera o marginados dentro del tablero energético.

Si nuestros pronósticos son correctos y si se sostiene el escenario de precios actual más allá de Junio-Julio 2020, sobre el 40% de los activos del orbe bajaran Santamaría, particularmente los activos no convencionales y costa afuera. Será entonces en consecuencia el momento, cuando iniciará la nueva etapa de reequilibrio mundial de de precios del barril, una vez que las expectativas final del balance sean conocidas.

PRIVATIZAR PDVSA ES DESTRUIRLA:

Nuestra patria podría estar destinada al éxito por la naturaleza de su suite de recursos, pero también podría estar destinada al fracaso por su clase política, por la desmedida ambición de su sociedad y por su pobre cultura de trabajo. A sabiendas que el problema de PDVSA es de gerencia; de estrategias y no necesariamente de capital, muchos insisten y se han aventurado a proponer desde ya, la creación de un parapeto llamado Agencia Nacional de Hidrocarburos (ANC), cuyo fin seria el de servir de cubierta para repartir nuestros campos y nuestros hidrocarburos al capital privado.

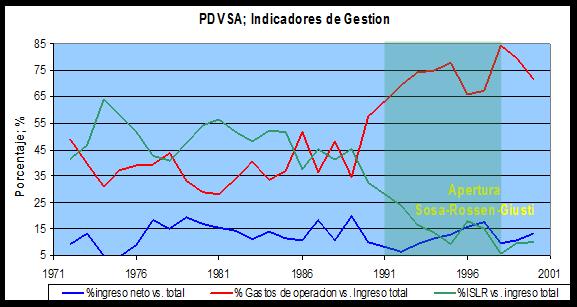

Seria una reedición ya más vulgarizada de la fallida apertura petrolera, en donde a pesar que participaron empresas verticalmente integradas en el sector petrolero como Shell, BP, Exxon y Total; entre otras y no practicantes como los que ahora pretenden apoderarse de nuestros activos; fracasaron. La apertura petrolera falló porque sencillamente no solo nunca lograron su objetivo volumétrico (5 MMBD), sino que además catapultaron los costos de producción sobre el 270%, elevaron los gastos operacionales y redujeron los ingresos fiscales en proporción a los ingresos totales.

Fue precisamente en esa misma época de los 90, durante los tiempos de mayor arribo de inversión foránea; es decir durante la apertura petrolera, cuando el país acusaba su mayor nivel de pobreza extrema, precipitando luego en la revuelta popular del 89 conocida como "El Caracazo" y desembocando más adelante en la llegada de la quinta republica.

El nivel de pobreza máxima vivido en los 90 durante la apertura, solo fue superado una vez llegadas las criminales sanciones precisamente estimuladas desde las filas de la oposición Venezolana.

La solución al problema de estancamiento de PDVSA no pasa por la privatización masiva y menos por la privatización de sus activos claves de producción, que es lo que precisamente buscan estos promotores de la desgracia (ANC). De caer en esa trampa el país sufrirá peores consecuencias que durante la apertura de los 90. El capital privado podría, como ya dijimos antes participar en la cola de la jerarquización, en negocios de otra naturaleza y con el único y fundamental propósito de deslastrar a PDVSA de negocios no productivos para el tamaño de su estructura o simplemente que no compitan frente a otros. Para ello debe hacerse una revisión profunda de retornos versus exposición. Es a partir de allí y solo de allí cuando se podría pensar en participación privada.

PROTEGER PDVSA DE LA DEPREDACION:

Nadie vende un negocio que produce, nadie vende un negocio que da resultados y nadie compra un negocio para perder. PDVSA es un caso atípico y triste de una industria petrolera subutilizada y a la vez agredida. Una industria que ha sido victima de pésimo manejo y de un acoso político, militar e incluso de sus propios trabajadores, inédito.

Si usted cree en la teoría de la conspiración, imagine el caso de un hotel que posee toda la infraestructura, ubicación y atractivo para ser exitoso, pero también posee además un personal nefasto, alimentado por intereses que buscan depreciarlo para hacerse por migajas de el. Ese es el caso de nuestra industria petrolera, solo que los interesados son tanto sus socios, como sus accionistas.

Nadie venga a decir que PDVSA no produce, cuando entre 1999 y 2019 entraron por sus arcas sobre los $1.5 trillones ($1.500.000.000.000), equivalentes a >13 planes Marshall a valor actual. Nadie venga a decir que PDVSA no produce cuando a pesar de haber sido saqueada desde adentro por su liderazgo y desde afuera por las sanciones, aun sobrevive y aun genera ingresos aunque cada vez menores ante tanto acoso.

Que PDVSA puede producir más; con total seguridad y por supuesto que si. Pero no solo se trata de ponerla a producir más, sino de ponerla a producir como debe ser y para eso no puede estar bajo el asedio de todos, ni ser manejada por manos incapaces. Esas mismas manos que participaron activa o pasivamente para llevarla hasta donde esta hoy no pueden garantizar resultados distintos. Ese es el caso del presidente y de la directiva de hoy. Ese presidente y esa directiva no están aptos para navegar las intrincadas aguas de la coyuntura energética actual y deben ser removidos de inmediato.

Con la pandemia se abre una nueva oportunidad para Venezuela, pero si y solo si PDVSA puede producir a costos competitivos que rescaten y aseguren recuperar de vuelta el mercado perdido hacia Brasil, Colombia, Guyana y Trinidad. PDVSA debe rescatar su imagen como suplidor confiable, su influencia geopolítica y el control del mercado bajo la figura de la competitividad y la solidez institucional. No existe otro camino.

Los costos de producción de esos países son realmente grotescos ante lo que se podría lograr en una PDVSA bien manejada y bien estructurada. Mientras a Brasil le cuesta producir $49 cada barril, a Colombia y Guyana les cuesta $35. De allí la importancia de rescatar nuestra capacidad, eficiencia y productividad, para poder no solo recuperar nuestros mercados, sino para poder mantener a raya el resurgimiento de esos costosos competidores.

Con una PDVSA que ejecute los cambios necesarios, imparta las estrategias acertadas y sea reconocida como un liderazgo realmente calificado, los costos de producción podrían volver a niveles por debajo de $7 por barril, lo que llevaría nuestra industria a ser la más competitiva en el continente y quizá una de las primeras en el mundo en términos de costos de producción y flexibilidad.