Nos hacen llegar un artículo recientemente publicado en Venezuela, que asegura que Juan P. Pérez Alfonzo [https://ultimasnoticias.com.ve/noticias/opinion/no-mas-refinerias-ni-petroquimicas-ni-subsidio-a-la-gasolina/], expresó durante una entrevista concedida en 1976, lo siguiente:

"El producto más valioso es el petróleo, tal como está, sin nada agregado, pues todo aquello que se le añada como valor de exportación no corresponde a la escala de civilización industrial que tenemos…".

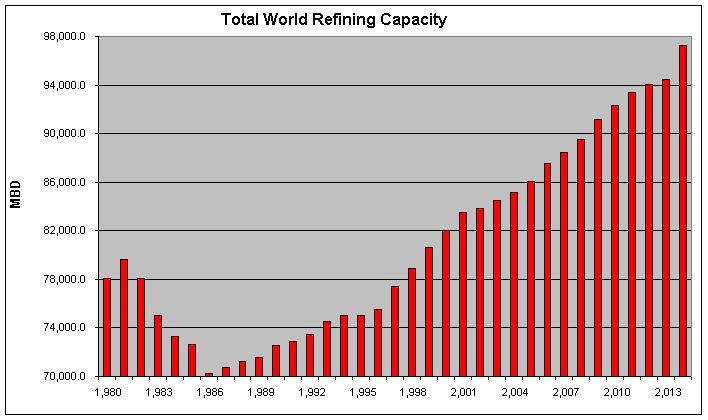

Quizá Pérez Alfonzo sustentaba tal afirmación, en una visión limitada de lo que el mismo llamó "la civilización industrial de entonces". La realidad incluso desde tiempos cercanos a la nacionalización/estatización de nuestros hidrocarburos, dista mucho de tal aseveración. Los hechos sustentados en mil millonarios presupuestos ejecutados y traducidos en aumento de capacidad mundial de refinación, señalan que las inversiones aguas abajo (downstream) desde 1982-83 (desfase) no se han detenido. Por el contrario continuaron en ascenso a una tasa creciente aun previo a la pandemia.

Desde incluso antes del nuevo milenio, las inversiones aguas abajo han mantenido un nivel promedio de $45.000 millones-año. Durante 2006-2010 la exposición de capital aguas abajo sufrió un salto notorio superando $80.000 millones-año, siendo a grandes rasgos Asia y África los mayores receptores de dicho esfuerzo de capital [https://about.bnef.com/blog/downstream-oil-investment-shrugs-off-covid-19/]. Solo China entre 1980 y 2020, aumentó su capacidad de refinación en 870%, desde 1.8 MMBD @ 17.5 MMBD, mientras que India lo hizo en un 779%, desde 0.56 MMBD @ 4.9 MMBD.

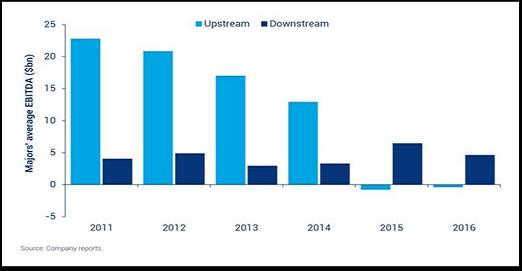

Los márgenes de ganancia entre distintos eslabones de la cadena de valor que componen la industria petrolera, se compensan entre si en función de los ciclos del mercado y la salud, no solo financiera, sino de la política domestica y geopolítica global. Un fuerte descenso en los distintos márgenes de ganancia de todos sus componentes de negocios en conjunto, va de la mano con la presencia de una recesión o shock financiero global tal y como el escenario de pandemia vigente desde 2019. Aguas abajo es y ha sido un negocio con exposición al riesgo de pérdidas y ganancias, como cualquier otro de la cadena de valor.

Pero en el caso independiente de upstream, midstream y/o downstream, los márgenes varían entres si, en función de distintas variables. Upstream y downstream son más dependientes a la variabilidad de precios del barril y responden en una proporción inversa entre si. Midstream por el otro lado es normalmente un "pistón de fuga" para disipar presión entre los dos segmentos anteriores, al ser "menos susceptible" al vaivén del barril.

Ciertamente, ante la presencia de elevados precios del barril y niveles de eficiencia interna competitivos, upstream aporta mayores márgenes de ganancia. Sin embargo, ante un ambiente de precios deprimidos y niveles de eficiencia interna también competitivos, dowstream supera los márgenes de upstream en función del nivel de utilización (RUF) de la capacidad de refinación instalada y operativa.

CRIMEN EN PROGRESO:

Es necesario examinar a fondo las distintas etapas de manejo y destrucción por las que ha pasado nuestra industria petrolera para comprender el porque todos sus negocios han progresivamente dejado de ser rentables.

La conectividad entre los distintos eslabones de negocios de PDVSA ha dejado de existir; sus procesos permanecen interrumpidos. Nuestra industria no es reconocida, ni respetada; está minada de corrupción, dirigida por fracasados y desconocedores del negocio, que a partir de 2005 la llevaron a un foso de deuda, perdidas y erradas estrategias, que hoy intentan ocultar entre sanciones, que recién entraron con fuerza y verdadero rigor a partir de 2017. PDVSA ha sido una empresa mal operada y peor administrada. A pesar de haberle entrado en ingreso bruto sobre $1.200.000 millones entre 2005 y 2017; aun previo a dichas sanciones, se dilapidó cada centavo, dejando atrás una industria saqueada, endeudada y destruida. El cuento de las sanciones que N. Maduro alega como causal principal de su destrucción no posee ningún asidero.

Entre 2006-2014, una PDVSA sin sanciones y con un barril (OPEP) promedio de $88, se adentraba en una imparable deuda financiera, que crecía en casi 2.000% desde $2.300 millones hasta $46.200 millones, mientras la producción se desplomaba desde 3.260.000 BPD en 2008 a 2.899.000 BPD también en 2014.

A pesar que las exportaciones fluctuaron entre 2.165.000 BPD en 2006 y 1.897.000 BPD en 2014, el valor intrínseco de las mismas representaba una cifra cada vez menor, dado que su composición de mezcla requería de cada vez mayor componente importado, terminando por centrifugar nuestros ingresos de vuelta al exterior, precisamente por la destrucción de nuestra producción convencional, nuestras refinerías y procesos. La importación de crudo y refinados, se convirtió en el negocio favorito de muchos [https://www.aporrea.org/energia/a298290.html] vestidos de rojo, verde y blanco, que de la noche a la mañana se convirtieron en "ricos de cuna".

Antes de afianzarse las sanciones contra PDVSA en 2017, la producción ya venia en continuo descenso, pasando de 3.274.000 BPD en 2005 a 2.017.000 BPD al cierre de 2017. Con M. Quevedo al frente, el derrumbe de producción fue catastrófico, cediendo hasta 882.000 BPD al cierre de Enero’2020, fecha de su expulsión de la presidencia, luego de haber originado la desaparición de más de 1.100.000 BPD.

Venezuela/PDVSA a partir del cambio de patrón de producción con enfoque en crudos pesados, el abandono de las áreas transicionales, así como con el incremento de exportaciones con destino Asia, relegando el mercado de los EEUU a un segundo plano, cayó en la trampa de la ilusión de la diplomacia China y Rusa, adentrándose en una innecesaria deuda, cuyos dineros no abonaron nunca fruto sustentable alguno para Venezuela, más que una nefasta corrupción y dilapidación.

Es así como mientras PDVSA se endeudaba innecesariamente, las exportaciones pasaron de un máximo de 2.228.000 BPD en 2008, a 1.402.000 BPD al cierre de 2017, con una desaparición de 826.000 BPD. Llegado Quevedo, las mismas continuaron su descenso hasta 959.000 BPD al cierre de Enero 2020, representando un desplome adicional de 443.000 BPD, para un gran total de perdida de mercado de 1.269.000 BPD. Del total desaparecido de mercados, el 65% ocurrió previo a las sanciones.

La composición de las exportaciones totales pasó de 13% destino Asia y 60% norteamérica en 2008, a 45% destino Asia y 40% norteamerica en 2017, para terminar con más de 80% destino Asia y solo 9% norteamérica hacia 2019. Mientras las exportaciones con destino Norteamérica aportaban flujo de caja, las de China representaban pago en especie de un dinero que nunca llegó al pueblo. Venezuela fue el mayor receptor de financiamiento Chino, recibiendo sobre $60.000 millones desde 2007. Aun al día de hoy, no está del todo claro hasta que punto Venezuela ha pagado el total de dicha duda.

El volumen de importación de crudos/refinados, que dejaron de producirse en el país y que luego eran necesarios tanto para producir, como para exportar una producción cada vez más costosa, aumentaba desde 21.000 BPD en 2008 a 78.000 en 2017 y hasta 181.000 BPD durante 2019. Para entonces, PDVSA había sido llevada a la quiebra por el gobierno y los responsables de dirigirla.

MEA CULPA:

PDVSA debe ser urgentemente intervenida y su directiva expulsada. No posee esperanzas con un equipo técnica y estratégicamente menguado que ha destruido lo poco que quedaba en pie. Sus procesos y operaciones constituyen una bomba de tiempo. El encargado del ministerio no sabe de qué habla, desconoce el negocio y no puede representar a Venezuela fuera de sus fronteras.

PDVSA cierra 2020 con 558/502 MBD promedio (OPEP directo/secundario), exportaciones de 608 MBD, e ingresos brutos reales que no superan $3.100 millones, a menos que se haya puesto mano a la vieja práctica de la especulación cambiaria, que en su momento llegó a representar más "ganancias" (no ingreso) que las provenientes de las ventas del petróleo.

La posibilidad que para 2021 la producción caiga de manera súbita es real, propiciada por una asfixia financiera, parálisis operacional y sobretodo falta de talento. Pero no culpen a PDVSA de su situación; no culpen al negocio petrolero tampoco de no rendir frutos, ni tampoco las sanciones. Culpen a la corrupción, a los políticos y militares que han puesto mano en ella; a la ineptitud y la improvisación.

El hecho que el costo de producción haya pasado de $3.77 en 2004 a $18.05 en 2014 y que hoy supere $25 a $27; destruyó la flexibilidad y competitividad de upstream. El hecho que nuestra relación de pesado extrapesado haya pasado de 35% en 2003 a sobre 60% en la actualidad, destruyó upstream y downstream. El hecho que la práctica del mantenimiento proactivo haya sido abandonada, catapultando el nivel de accidentalidad, destruyó upstream, midstream y downstream.

Una empresa donde la corrupción es un propósito generalizado, no se le puede exigir resultados. Una empresa donde se hace lo imposible para encarecer sus costos, no se le puede exigir rentabilidad. Una empresa que se pone en manos de aprendices, y desconocedores, o donde su liderazgo es o ha sido fallido y aun así los mantienen, no se le puede exigir que rinda frutos.

BONUS:

El 2021 se presenta más complejo que el 2020 [https://www.spglobal.com/platts/en/market-insights/latest-news/oil/010421-commodities-2021-venezuelas-oil-industry-expected-to-deteriorate-further]. Nuestra proyección para el cierre enero’2021 indica una producción de 420/396 MBD, sugiriendo un deterioro continuo [https://twitter.com/einsteinmillan/status/1349724334055706632?s=21] que viene arrastrando desde Octubre’2020. A la par que los inventarios se encogen, la infraestructura envejece y la producción desde el campo es amenazada por la ausencia total de actividad de taladro, las exportaciones seguirán desplomándose, llevando a PDVSA hacia un eventual callejón sn salida, que terminará por dejarla sin capacidad de respuesta, mientras sus líderes no asoman cabeza, ni toman acción correctiva alguna.